Блог им. hep8338 |Перспективы инфляции в США

- 25 марта 2020, 18:03

- |

Проблем с долларовой ликвидностью в США и мире локально решены. Настал вопрос о разборе последствий хаотичного вливания денег через механизмы ФРС, в первую очередь нас интересует инфляция.

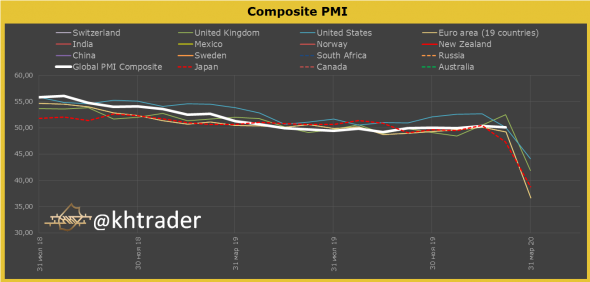

Для начала давайте посмотрим на состояние делового цикла в марте. Ниже на картинке предварительные данные по индексу PMI за март в США, Великобритании, Японии и ЕС.

Их картинки следует, что мир уже в состоянии рецессии, т.к. уход показателя ниже 50 сигнализирует именно об этом. Это некий водораздел между ростом экономики и ее сокращение. Ситуация сложная и весьма тонкая, т.к. пик пандемии еще не пройден, а последствия уже печальные. Сегодня Конгресс США принял закон о поддержке бизнеса Белым домом на 2 трлн долларов, это первый шаг к запуску экономики, совершенно не ясно зачем спешить, но видимо меры будут предприняты уже в апреле. Уверен, что примеру Белого дома последуют все государства G7.

Теперь приступим к перспективам инфляции в США, т.к. сокращение экономики и рост инфляции может толкнуть самую крупную экономику мира в состояние стагфляции, это очень сложное состояние экономики сопровождающиеся ростом цен и снижением ВВП, и выйти из него очень сложно.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. hep8338 |СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 07 декабря 2019, 13:54

- |

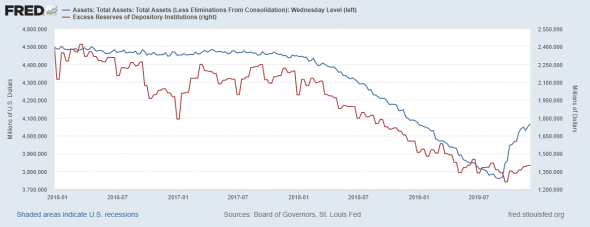

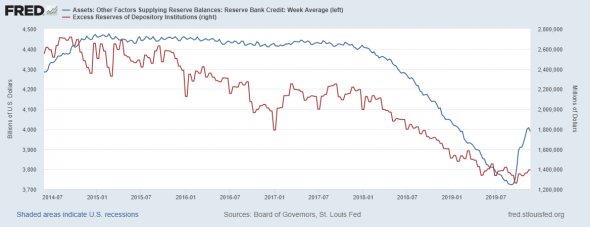

Проблемы у ФРС с ликвидностью в финансовой системе США продолжаются. На текущей неделе баланс ФРС вырос еще на 13 млрд долларов, но при этом избыточные резервы не растут. Это отображено на картинке ниже.

Баланс растет гораздо быстрее, чем избыточные резервы коммерческих банков, что указывает на продолжающиеся поглощение ликвидности со стороны нерезидентов, Госдепа и вложений в денежные фонды

( Читать дальше )

Блог им. hep8338 |СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 30 ноября 2019, 17:09

- |

… и снова про ликвидность в США

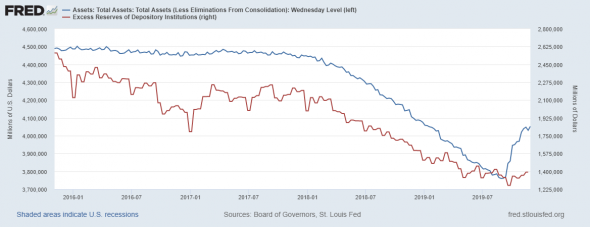

Баланс ФРС на прошлой неделе вырос на 22 млрд долларов. При этом мы видим, что избыточные резервы коммерческих банков продолжают находится вблизи минимумов. Эта ситуация изображена на картинке ниже

Такая ситуация сигнализирует о нехватке ликвидности несмотря на расширение баланса Федеральными властями.

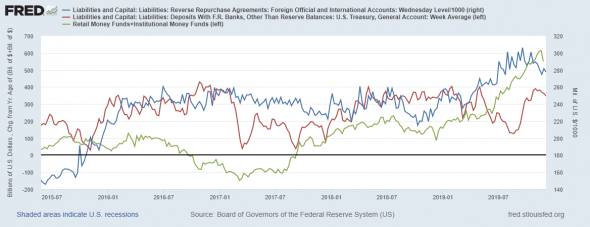

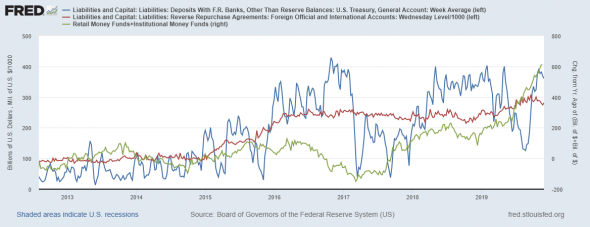

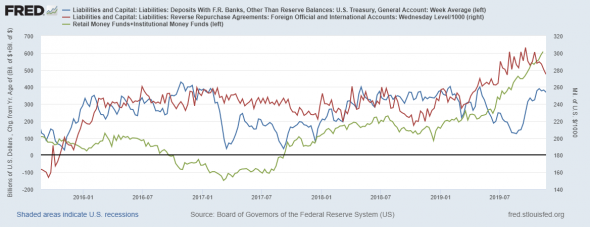

Рассмотрим основные показатели поглощения ликвидности, которые представлены на картинке ниже.

( Читать дальше )

Блог им. hep8338 |Обзор состояния ликвидности в США

- 22 ноября 2019, 15:33

- |

Ситуация с ликвидностью в США, несмотря на сокращение баланса ФРС на прошлой неделе, медленно, но улучшается. На картинке ниже мы видим, что баланс ФРС чуть сократился, а избыточные резервы, которые являются основным компонентом денежной базы, остаются в плоской динамике.

Денежная база прибавила на неделе 13 млрд долларов, в то время как показатель широких денег М2 16 млрд долларов. Возможно это намек на долгожданное расширение ликвидности в США. Но мы видим, что ФРС сократила свой баланс на 17 млрд долларов. Что же послужило причиной роста высоколиквидных денег в США?

На картинке ниже представлены ведущие, на сегодняшний день, показатели поглощения ликвидности

( Читать дальше )

Блог им. hep8338 |Прогноз рынка нефти

- 10 ноября 2019, 13:37

- |

Предлагаю Вашему вниманию видео с прогнозом нефтяного рынка.

1) Фундаментальный анализ

2) Технический анализ

3) Анализ ожиданий

( Читать дальше )

Блог им. hep8338 |К чему приведет смягчение ДКП.

- 02 сентября 2019, 12:35

- |

Мой канал t.me/khtrader

▪️В экономической теории, в частности кейнсианстве, важным показателем экономического роста выступает IS-кривая, данная кривая отображает баланс между инвестициями и сбережениями. Все мы знаем, что сбережения вытесняют инвестиции и наоборот. Все потому, что на уровень данного баланса влияет уровень процентной ставки.

▪️В монетаристской модели, снижение ставок приводит к росту инвестиций… но в ущерб сбережений. т.к. стоимость денег снижает издержки по наличным деньгам, что приводит к расширению потребления и инвестиций.

Если по-простому, чем ниже процент, тем меньше желающих вкладывать деньги в приносящие фиксированный процент активы в пользу текущих расходов.

➡️Почему со снижением процента возникает риск ликвидности в будущем?

▪️Депозиты (один из активов с фиксированным доходом) являются основным источником ликвидности для коммерческого банка. Т.е. снижение ставки снижает приток денег, и в момент роста риска, отток ликвидности ставит банк в состояние неплатежеспособности, даже если отчетность у банка хорошая. Все по тому, что банковская система имеет структуру частичного покрытия.

( Читать дальше )

Блог им. hep8338 |Валютные войны. Часть первая. Мировая торговля.

- 01 августа 2019, 13:52

- |

Сделал крупную статью для одного очень известного телеграмм-канала, а вот мой канал, в который приглашаю всех желающих https://t.me/khtrader

Для лучшего восприятия здесь публикую в два этапа. В первой части обзор мировой торговли.

Итак начнем.

Стратеги внешней политики ведущих мировых держав давно уже поняли, что вместо геополитики для расширения рынков можно использовать мощь национальной экономики и перевести отстаивание национальных интересов в плоскость геоэкономики. Что более гуманно по отношению к человечеству и не менее эффективно для защиты и расширения национальных экономик.

Бенефициаром трансформации международной экономики выступает мистер Д.Трамп, который начал использовать гигантские масштабы экономики США для экспансии мировых рынков. Любопытно, что Америка не первопроходец в этом нелегком труде, ЕС и особенно Китай уже давно играют в геоэкономические игры на поле мировой торговли.

Итак, данная статья должна ответить на вопрос, что будет происходить на полях международной торговли? На сегодняшний день ведущие стратеги сошлись во мнение в том, что тот, кто правит бал в мировой торговле и владеет миром.

( Читать дальше )

Блог им. hep8338 |Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

Блог им. hep8338 |В ПРЕДДВЕРИИ ЗАСЕДАНИЯ ФРС.

- 13 июля 2019, 09:50

- |

В преддверии заседания ФРС весь финансовый мир в мучительных размышлениях над дальнейшим вектором монетарной политики ФРС. Не будем отставать и мы и разберем реальное положение дел, дабы сформировать скромное мнение о будущем.

ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Подписывайтесь на мой канал Телеграмм https://t.me/khtrader

На неделе прошли выступления главы ФРС Дж. Пауэлла в сенате, где он подробно изъяснял видение Комитета на перспективы ДКП и экономики США. Ничего нового там не прозвучало, песня на один лад, причем от всех ведущих мировых ЦБ. Тем не менее, сомнений у рынка на счет снижения ставки уже нет, количественный вопрос остается открытым, но, к сожалению, любые гадания в сложной системе обречены на равновероятный исход события, т.е. 50\50.

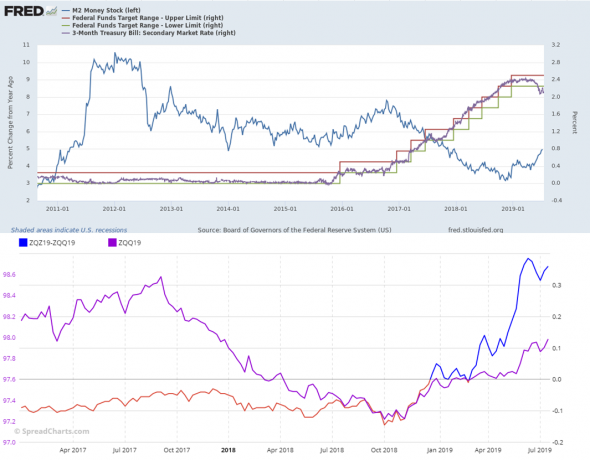

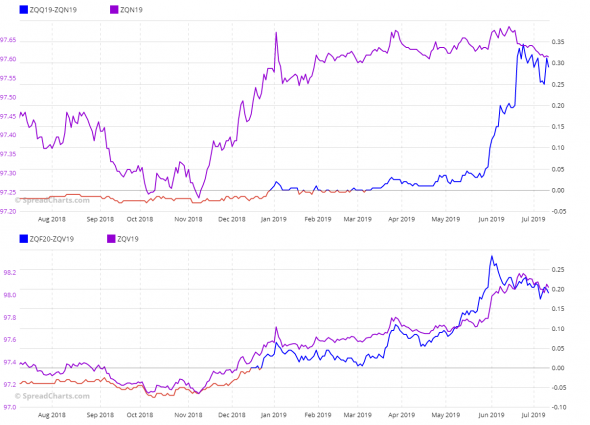

Пожалуй, первой иллюстрацией данной статьи будет как раз картинка с рыночными ожиданиями на предмет повышения ставок. Возьмем для этого стоимость фьючерсов на 30-дневные векселя Казначейства, торгуемые на Чикагской товарной бирже. Нас интересует стоимость дальних фьючерсных контрактов относительно ближних (так называемый календарный спред).

( Читать дальше )

Блог им. hep8338 |Кризис говорите? Ну-ну

- 07 июня 2019, 14:53

- |

Решил намедни немного поработать над анализом экономики США, действия ЦБ Гегемона сейчас максимально важны. Рынок уже заложил снижение ставки ФРС с июня.

Обо все по-порядку.

Подписывайтесь на мой канал Телеграмм, и получаете более оперативную информацию https://t.me/khtrader

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс